“抖音滑屏十五条,教育广告五十条。”

一位关注教育的记者告诉36氪,她发现,自己接触过的所有在线教育公司,几乎都在抖音里投了广告。

抖音里的教育广告多到了什么程度?一位资深教育投资人打趣到,日常刷抖音已经成为他寻找投资标的的一种方法。

数据佐证了这一点。2018年底至2019上半年,包括数十家头部公司在内的1500多家在线教育公司,开始在抖音集中投放信息流广告。据新榜学院数据,抖音的教育广告主数量月均增长达到325%,信息流广告消耗月均增长达到762%。

为了获客,教育公司“不惜重金”。以K12学科辅导、语言培训、泛职业教育为三大阵营的广告金主,投放量级从单月数十万、数百万元,到数千万甚至数亿元不等。据内部人士透露,进入各大培训机构暑期招生的黄金季后,仅学科辅导的KA客户,每一天的广告消费就达到两三千万元人民币。

在线教育发展六七年至今,获客成本难下、盈利问题未解,但教育公司对于巨额广告投放的“热情”似乎有增无减。

集中火力获客、烧钱扩规模的背后,是在线教育公司的集体焦虑——头部“排位赛”开始,若不能挤到塔尖、赢得战争,如何争取到投资机构的青睐,拿到“续命钱”,活到下一轮?

但这背后隐藏的问题是:即使烧到头部,在线教育的公司就可以赢家通吃了吗?在线教育赛道,是否和所有互联网公司一样,凭借烧钱、大量获客就可以达成垄断?

在线教育公司冲向抖音,究竟是饮鸩止渴、还是解决“获客之痛”的终极答案?

被在线教育公司广告“占领”的抖音

“疯狂”投放背后?

——行业加速洗牌,在线教育公司“获客”争夺战升级

在线教育公司在抖音的投放激进到了什么程度?

一位抖音的广告业务代理商透露,“不是每家客户都能把帐算清楚,我们建议有些客户说:你这么投,投产比算不过来、转化效果不一定好。但这些客户会说,这个阶段我就是放量做规模、做曝光、做用户新增,转化成本、转化率先不管。”

据统计,2016-2018,在线教育企业总融资额超过600亿人民币,从启蒙早教、素质教育、K12学科辅导、外语培训到职业教育,各细分赛道已拥挤不堪。

三年间,在线教育行业从一片蓝海迅速走向红海。

2018下半年开始,伴随宏观环境遇冷,教育“黄金赛道”巨变,一级市场的各机构投资收紧。数据显示,2019Q1,教育行业投融资交易数同比下降20%,机构明显趋向后期比较成熟的公司,早中期公司获得融资的笔数大幅下降。

整个在线教育行业进入洗牌期,只有跑在头部的公司才能获得融资,甚至活到下一轮。资本对于头部公司的青睐,倒逼各教育公司竞相扩大规模、全力获客。

总体上,在线教育公司的获客手段主要包括朋友圈裂变、老用户转介绍、广告投放、渠道合作、线下推广等。

转介绍的比例相对稳定,短时间内很难大幅提升;线下推广需要组建庞大的地推团队,大部分在线教育公司并不具备线下运营能力;渠道合作需要效果和效率的大量测算,且短期难见成效。

这其中,“速度最快、成效最明显”的微信朋友圈裂变,一度成为很多在线教育公司的主要获客手段。

2018年,以宝玩、薄荷阅读为代表的公司,基于朋友圈、社群裂变进行大规模快速获客,创造了教育行业的增长奇迹。一时间,在线教育公司纷纷效仿,朋友圈遍布教育公司的打卡营销,这对微信内容生态造成很大破坏,于是,微信重拳出击开始封杀“利诱打卡”等获客模式。

流量获取受到巨大冲击,无异于直接扼住在线教育的咽喉——获客,这倒逼全体在线教育公司,加快寻找新的流量阵地。

为什么是抖音?

——百度“下滑”、微信“克制”,抖音成必争之地

移动互联网进入下半场以来,国民移动端应用总时长趋于稳定,互联网流量集中度的加剧,流量分布格局开始发生巨大变化。

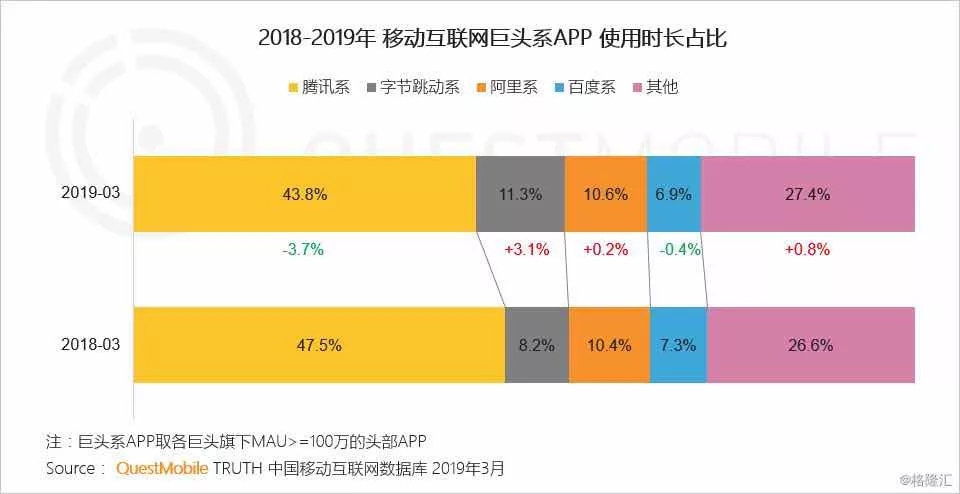

数据来源:QuestMobile

作为昔日的流量霸主,百度首当其冲;而微信对用户体验的极度追求,也导致其在商业化方面的探索十分“克制”。

面对各大广告主对流量的渴求,除了微信公号的私域广告,在公域流量的变现上,微信大约在2017年才开放朋友圈广告,2018年增加至两屏(用户单日最多可收到2条朋友圈广告),到今年5月份才刚刚开到三屏。

朋友圈看似是“公域流量”,但在用户心智中,“我的朋友圈”更像是一块私域空间,除了奢侈品、明星代言等具备较高观赏性的广告形式外,用户的耐受度并不高。如何平衡用户体验和流量的商业变现,微信一直在谨慎探索。

百度的“下滑”、腾讯的“克制”,已经无法满足对流量有无限渴求的在线教育公司。此时,抖音,作为商业化更加激进的头条系产品,成为兵家必争之地。

据数据,头条系的总 DAU(日活跃用户)已经超过 4 亿,MAU(月活跃用户)超过8亿;其中,抖音的国内DAU超过2亿,MAU超过4.5亿。

“用户时长”则更为关键,毕竟,更多的用户时长意味着更多的广告曝光机会。

据Questmobile数据显示,2019年3月份,头条系用户时长占用户app总时长的11.3%,同比上涨3.1%,而腾讯系app的时长占比下降3.7%。

除了流量红利,对于教育广告主来说,抖音另外两大竞争力法宝还在于:效果广告的高投产比、下沉市场的庞大新增用户。

一方面,效果广告的本质是冲动消费,短时间内刺激用户的购买欲望从而促成转化,抖音全沉浸式的浏览体验,赋予广告主更好的表现形式。

教育培训服务的决策成本整体偏高、周期长,短视频将“看不见”的教育服务“实体化”呈现,以沉浸、高频、丰富的感官刺激直击目标用户,对于极其在意转化效率的教育企业来说,帮助很大。

另一方面, “互联网下半场”的生力军来自下沉市场,迅速崛起的下沉消费力量,正是抖音的主力用户,这恰恰契中了当前在线教育从一二线红海往三四线蓝海转移的大趋势。

据抖音的一位用户运营介绍,相比于快手,抖音的用户更集中在二三线城市,消费能力更强、消费转化率也更高。抖音今年也将战略目标锁定在三四五线城市,如果覆盖的好,可以继续新增四五亿的下沉用户。

“就今年暑假的招生来看,抖音对公司整体获客的贡献占到百分之六十。”一位在线教育独角兽公司的市场负责人介绍,“2018年,抖音的投产比反超微信朋友圈——同等投放消耗的前提下,抖音带来了五六千的单量,而微信大概在四千单左右。”

寻找流量红利是“获客”的终极答案吗?

——“抖音们”只能饮鸩止渴,在线教育的获客之痛仍将持续

在线教育发展六年以来,获客问题成为整个行业的长期痛点。即使是已经产生规模化营收的独角兽公司,获客成本占据产品客单价的一半甚至更多,也并不罕见。

关于“在线教育获客难”的原因错综复杂,简单来说可以总结为三点:

其一,行业极度分散、触达效率低。教育市场看似是一块万亿“大蛋糕”,但“切片”极多——不同年龄段、不同科目、不同班型、应试或素质、培优或补差等等,需求纷杂,目标用户群及对应产品极其细分。而大部分在线教育公司的业务范围,只能覆盖一个或几个有限的细分市场,要在几亿互联网用户中触达自身业务的几十万、几百万目标用户,如同大海捞针,获客效率可想而知。

其二,在线教育看似是内容产业,本质上是服务业,但当前标准化程度低。这意味着用户要对产品形成充分的认知和信任,需要更多的决策信息和决策周期。

其三,教育产品的使用者和付费决策者分离,获客链路更长。教育产品的用户主体分别是学生和家长,获客流程通常是:先让用户上免费体验课、然后再让销售跟进付费转化。从用户接触产品到付费转化,每一个环节都会有用户流失。教育产品从落地页到付费的转化率普遍在1%甚至更低,这极大推高了单个获客的成本。

所以,对于在线教育公司来说,每一次一个新的现象级产品出现,都意味着一个新的流量价格洼地,谁先抢占,谁就能获得流量红利的最大化。

而新的“抖音们”,还将不断出现。

在线教育公司冲向一个又一个“抖音”,也许能够带来短期的红利,但是当所有在线教育公司进入“团战”,流量竞争趋于白热化,洼地会再次被迅速填平——新一轮的“冲刺赛”又将上演。

“投的越晚你获客成本越高。”一家抖音的广告代理商透露,“2018年Q4季度,抖音一个表单的成本就上涨了30%,就头条系的投放来看,抖音为我们带来的教育客户占据80%;2018年,公司8个亿的营收中抖音占据三成,到了2019上半年,直接变成了70% 抖音+30% 的其他渠道,完全倒转。”

如果居高不下的获客成本,始终制约整个行业的发展;如果对于“获客”的争夺、对于烧“规模”的军备竞赛持续进行下去,在线教育会好吗?

毕竟,面对获客增长的竞争压力,部分在线教育公司开始显现出背离“教育”核心,把更多资源投入“获客”、投入不断寻找新的流量红利,而非教研生产、打磨服务和产品当中,这也导致业内存在大量“60分产品,90分销售”的现象。

“抖音们”的存在,只能让在线教育公司饮鸩止渴。

只有当在线教育公司把最大的资源,投入在教研、教师培训体系和学生学习体验的建设上,在线教育才能真正进入良性发展。